“ორი რამ, რასაც ადამიანი ვერ აიცილებს: სიკვდილი და გადასახახადები.” ბენჟამინ ფრანკლინი

გადასახადები ნებისმიერი სახელმწიფოს შემოსავლების მთავარი ფინანსური წყაროა. ის სახელმწიფოსა და საზოგადოებას შორის ურთიერთობების ერთგვარი ჯაჭვია. მათი წარმოქმნის და განვითარების ისტორია ათასწლეულებს ითვლის. ამ ნაშრომში მინდა წარმოგიდგინოთ მათი წარმოქმნის და ჩამოყალიბების ისტორია, ასევე სხვადასხვა თეორიები და ხედვები მათ სრულყოფაზე.

გადასახადების წარმოქმნა

როდის გაჩნდა პირველი გადასახადი?

გადასახადების წარმოქმნის ისტორია ფესვებს ძველი დროიდან იღებს. გადასახადები სახელმწიფოების, სასაქონლო წარმოების და სახელმწიფო აპარატის (მოხელეები, არმია, სასამართლოები და ა.შ.) გაჩენასთან ერთად წარმოიშვა და დროთა განმავლობაში, მათი ბიუჯეტის შევსების მთავარ წყაროდ იქცა. ისინი აუცილებელნი იყვნენ სახელმწიფო ინსტიტუტების შესანახად. ანტიკურ ეპოქასა და შუა საუკუნეენში საგადასახადო სისტემა არცთუ განვითარებული იყო და უფრო შემთხვევით ხასიათს ატარებდა. ადრეული პერიოდის გადასახადებს უფრო კვაზიგადასახადებს თუ ვუწოდებთ, ვინაიდან ისინი უფრო დანამატს წარმოადგენდნენ, შემოსავლის სხვა წყაროებთან ერთად, როგორებიც იყო: ომებიდან ნადავლი, სახელმწიფო ქონებიდან შემოსავლები – დომენები, რეგალები. თავდაპირველად გადასახადები არასისტემური, ნატურალური ფორმით არსებობდნენ. გადასახადების ნატურალური ფორმით აკრეფის დოკუმენტალური დადასტუტება ჯერ კიდევ ჩვ. წელთაღრიცხვამდე V საუკუნეში გვხვდება. მაგალითად, მეფე დარიუსი გადასახადების სახით საჭურისებს ღებულობდა. მოქალაქეები გადასახადის სახით სხვადასხვა სახის სამუშაოებსაც კი ასრულებდნენ. საზოგადოებრივი საჭიროება გადასახადის ფორმას განსაზღვრავდა. სასაქონლო-ფულადი ურთიერთობების განვითარებამ გადასახადების ფულად ფორმას ჩაუყარა საფუძველი.

თავდაპირველად გადასახადები კონკრეტული დანიშნულებით იხდებოდა. პოპულარული იყო მიზნობრივი (მაგალითად, სასახლეების, ჯარის, სახელმწიფო მოხელეების შესანახად, გზების და ტაძრების ასაგებად) და განსაკუთრებული (ომის დროს) გადასახადები. მხოლოდ მოგვიანებით გახდნენ გადასახადები სახელმწიფოს ძირითადი შემოსავლის წყაროდ. ამასთან საგადასახადო ტვირთი წარსულში საკმაოდ მძიმე იყო, რაც სხვადასხვა დროს სხვადასხვა ქვეყნებში აჯანყებების საფუძველიც გამხდარა (ისტორიკოსები მხოლოდ ევროპაში 80 ასეთ “საგადადახადო ბუნტს” ასახელებენ, სხვათაშორის გაზრდილი გადასახადები გახდა ფერეიდნელი ქართველების ირანის შაჰის წინააღმდეგ აჯანყების მიზეზი, რაც ქართველთათვის მძიმე შედეგებით დამრთავდა).

რატომ იხდიდნენ გადასახადებს?

გადასახადების თანამედროვე დასაბუთებამდე კაცობრიობა არცთუ სწრაფად მივიდა. თავდაპირველად იყო იდეა, რომ ეს იყო საჩუქრი, რომელსაც მოქალაქე ჩუქნიდა ხელმწიფეს მტრებისგან დაცვის სანაცვლოდ. შემდეგ ის შეცვალა იდეამ – ხელმწიფის თხოვნა ხალხისადმი საერთო მიზნების მხარდაჭერისათვის. ეს იდეა გადაიზარდა მოქალაქეთა სახელმწიფოსადმი ფულადი დახმარების გაწევაში. მეოთხე საფეხური თანამედროვე გადასახადებამდე სვლისკენ გახლდათ შემოწირულობის იდეა, რომელსაც იღებდნენ მოქალაქეები სახელმწიფოს ინტერესებისათვის. მეხუთე თეორია – ეს მოქალაქის ვალია სახელმწიფოს მიმართ. გადასახადების მეექვსე დონის იდეა კი – ეს რწმენაა, სახელმწიფოს უფლებაში იძულებით ამოიღოს ფული მოქალაქიდან სახელმწიფოს საერთო კეთილდღეობისათვის. და ბოლოს, საგადასახადო პროგრესის მეშვიდე საფეხურზე წარმოიშვა იდეა გადასახადებზე, როგორც აუცილებელ სახადზე ცივილიზებულ საზოგადოებაში ცხოვრებისათვის.

ვინ იხდიდა გადასახადებს?

ამ კითხვაზე პადუცი მთელი კაცობრიობის ისტორიის მანძილზე ცალსახა იყო: გადასახადებს იხდიდნენ – “არაკეთილშობილნი”, ანუ გლეხები, ხელოსნები, ვაჭრები, კოლონიის მაცხოვრებლები. ეს მათი მოვალეობა იყო სახელმწიფოების მმართველთა სახსრებით უზრუნველყოფა. დაბეგვრის იდეა, როგორც თავისუფალი მოქალაქის ვალდებულების სახელმწიფოს წინაშე შედარებით ახალია — ის მას შემდეგ გაჩნდა, რაც ინგლისმა, აშშ-მ, ხოლო შემდეგ დასავლეთ ევროპის ქვეყნებმა შექმნეს კონსტიტუციები და დემოკრატიული სახელმწიფო მექანიზმები.

რისგან იხდიდნენ გადასახადებს?

როგორც ისტორია აჩვენებს, გადასახადებს იღებდნენ თითქმის ყველაფრიდან. ძველ რომში ეს იყო: დაწყებული კიტრიდან და დამთავრებული პროსტიტუციით.

გადასახადების ისტორია

ძველი სამყარო (V საუკუნე ძვ. წელთაღრიცხვამდე)

და ანტიკური ეპოქა (V საუკუნე ჩვ. წლ–მდე – V საუკუნე ძვ. წელთაღრიცხვით)

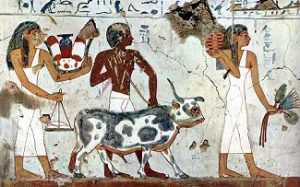

- ძველი ეგვიპტე

ძველ ეგვიპტეში, სადაც ძალაუფლება, ძლიერ ბიუროკრატიულ მექანიზმს ეკუთვნოდა, საჭიროება ამხელა სახელმწოფო აპარატის შენახვისა იმდენად დიდი იყო, რომ წარმოშვა მრავალი სახის გადასახადი. საგადასახადო მოხელეეები (იმ დროს მათ ფუნქციას მწერლები — საზოგადოების ყველაზე განათლებული ფენა ასრულებდა) იმდენად საპატიო თანამდებობად ითვლებოდა, რომ ეგვიპტის ფარაონებს იმქვეყნიურ ცხოვრებამდეც კი აცილებდნენ: ფარაონების სამარხებში სხვა მსახურების სტატუებთან ერთად, რომლებიც მბრძანებელს სიკვდილის შემდეგაც უნდა ხლებოდნენ, აღმოჩენილია მწერალი-გადასახადების ამკრეფთა ფიგურებიც. ისინი იმ ქვეყნადაც უნდა დახმარებოდნენ ფარაონს, სახელმწიფო ხაზინის შევსებაში.

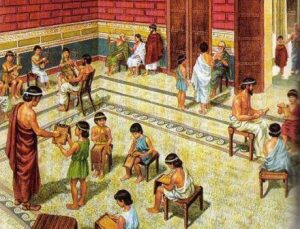

- ძველი საბერძნეთი

ძველ საბერძნეთშიც, ასევე არსებობდა საკუთარი საგადასახადო სისტემა. გადასახადი შემოსავალზე აქ შეადგენდა 10-დან 20%-მდე. ათენის თავისუფალი მოქალაქეები გადასახადებს არ იხდიდნენ, ანიჭებდნენ რა უპირატესობას ნებაყოფლობით შემოწირულობებს. მაგრამ იმ შემთხვევაში თუ სახელმწიფოს უწევდა დიდი ხარჯების გაღება – ომი ან დიდი მშენებლობა, სახალხო კრება აწესებდა აუცილებელ გადასახადებს ყველასათვის. გადასახადების გადამხდელების ფული იხარჯებოდა დაქირავებული ჯარის, ტაძრების და თავდაცვითი ნაგებობების ასაგებად, გზების გასაყვანად, დრესასწაულების მოსაწყობად და სხვა საჭიროებებზე.

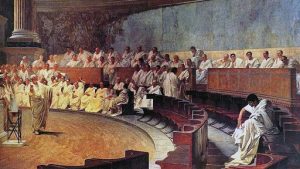

- ძველი რომი

პირველი ორგანიზებული საგადასახადო სისტემა ძველ რომში შეიქმნა.

რომი უდიდესი იმპერია იყო, მისი სახელმწიფოებრივი მოწყობა გახდა მაგალითი ევროპული ქვეყნებისათვის, რომლებიც მოგვიანებით წარმოიქმნენ. ასევე რომის საგადასახადო სისტემაც სამაგალითო იყო. ისეთმა ტერმინებმა, როგორიცაა აქციზი, ცენზი, ფისკალი, ჩვენამდე მოაღწიეს ზუსტად იმ ძველი დროიდან. სანამ რომი ქალაქ-სახელმწიფოდ რჩებოდა, მისი საგადასახადო სისტემა საკმაოდ მარტივი იყო. მშვიდობიანობის დროს გადასახადები საერთოდ არ იკრიფებოდა, ხოლო ხარჯები საზოგადოებრივი მიწების იჯარით გაცემის გზით იფარებოდა. სახელმწიფო აპარატი კი თავის თავს, ფაქტობრივად თვითონვე ინახავდა. არჩევითი მაგისტრები თავიანთ მოვალეობებს, არათუ უანგაროდ ასრულებდნენ, საზოგადოებრივი საჭიროებებისათვის თავიანთ სახსრებსაც კი იღებდნენ, საკუთარი სახსრების სახელმწიფო მმართველობისათვის გაღება საპატიოდ ითვლებოდა. საომარ პერიოდებში კი რომის მოქალაქეები იბეგრებოდნენ თავიანთი შემოსავლების შესაბამისად, რისთვისაც ხუთ წელიწადში ერთხელ მოხელე-ცენზორებს წარუდგენდნენ განცხადებას თავიანთი ქონების და ოჯახური მდგომარეობის შესახებ. სწორედ ამ განცხადებების საფუძველზე, რომლებიც დღევანდელი საგადასახადო დეკლარაციების წინამორბედად ითვლება, განისაზღვრებოდა გადასახადის თანხა (ცენზი). როდესაც რომის სახელმწიფო გაფართოვდა და იმპერიად იქცა, ხოლო წარმატებული ომების შედეგად ახალი მიწები – პროვინციები შემოიერთა, გართულდა საგადასახადო სისტემაც. დაპყრობილ მიწებზე შემოღებულ იქნა კომუნალური (ადგილობრივი) გადასახადები, ამასთან რაც უფრო მეტ წინააღმდეფობას უწევდნენ რომაელებს ადგილობრივები, მით მაღალი იყო მათთვის ადგილობრივი გადასახადი.

რომის პროვინციებში 50-მდე გადასახადი იყო, მათ შორის საკმაოდ ეგზოტიკურებიც:

ბაზრის ზედამხედველობის გადასახადები.

გადადახადი ხელშეკრულებაზე. მოსაკრებელი ვირების ეტიკეტირებაზე.

მოსაკრებელი ფულის გადაცვლაზე.

გადასახადი მონებზე.

სპეციალური გადადახადი ბოსტანზე.

გაასახადი ღვინოზე, კიტრზე, მარცვლეულზე.

გადადახადი მექისეებზე, მეძავეობაზე.

მოსაკრებელი ძეგლის დადგმაზე.

მოსაკრებელი საპატიო სტუმრების შენახვაზე.

მოსაკრებელი გადასახადების ამკრეფების შენახვაზე.

მოსაკრებელი სანახაობის მოწყობაზე.

გადადახადი საპონზე.

კარიბჭეში შესვლის გადასახადი.

ჩამოთვლილთაგან მრავალი გადასახადი საბოლოოდ ბიზანტიის იმპერიაში გადავიდა.

რომის მოქალაქენი, რომლებიც რომს გარეთ ცხოვრობდნენ, იხდიდნენ, როგორც სახელმწიფოებრივ, ასევე ადგილობრივ გადასახადებს. მაგრამ თუ ისინი მშვიდობიანობის დროს განთავისუფლებილნი იყვნენ გადასახადებისაგან, ადგილობრივი მოსახლეობა ასეთი შეღავათებით არ სარგებლობდა, რაც მათ დაქვემდებარებულ მდგომარეობას უსვამდა ხაზს. საშემოსავლო გადასახადი არ არსებობდა, მას ცვლიდა გადასახადი მემკვიდრეობაზე და სულადობაზე, რომელსაც ყველა მოქალაქე იხდიდა (ჰორიზონტალური სამართლიანობის სქემით).

დიდი ხნის განმავლობაში რომაულ პროვინციებს საკუთარი ფინანსური ორგანოები არ ჰყავდათ, რომლებიც გადასახადებს აკრეფდნენ. ამიტომ, რომის პრივინციებში გადასახადების აკრეფით დაკავებულნი იყვნენ შემგროვებლები. მათი საქმიანობის კონტროლი საკმაოდ რთული იყო, გადამხდელისთვისაც უფრო მომგებიანი იყო ქრთამის მიცემა, ვიდრე მაღალი გადასახადის გადახდა. კორუფცია და თანამდებობის ბოროტად გამოყენებას აუცილებლად მიყავდა სიტუაცია ეკონომიკურ კრიზისამდე, რომელიც რომის იმპერიაში დაიწყო I საუკუნეში ჩვ. წელთაღრიცხვამდე.

სიტუაციის გამოსასწორებლად, იმპერატორი გაიუს იულიუს კეისარი (100 – 44 ჩვ. მდე.) იძულებული იყო წასულიყო საგადასახადო რეფორმაზე – შეემცირებინა გადასახადების რაოდენობა და დაეწესებინა სახელმწიფო კონტროლი დაბეგვრაზე. თუმცა გადასახადების ტვირთი მაინც მძიმე რჩებოდა. იმპერატორმა ოქტავიანუს ავგუსტუსმა (მართავდა 27 ჩვ. მდე. – 14 ჩვ. წ.) ასევე განახორციელა საგადასახადო რეფორმა. მან პროვინციებში შექმნა ფინანსური დაწესებულებები, რომლებიც აკონტროლებდნენ გადასახადების აკრეფას, რისთვისაც მოხდა ყოველი დასახლებული პუნქტის ტერიტორიის აზომვა, შედგა მიწის კადასტრები და მოახდინა მოსახლეობის ქონების აღწერა. გადასახადების აკრეფას კი, რომლის მთავარ სახეობას მიწის გადასახადი წარმოადგენდა, სახელმწიფო მოხელეები ახდენდნენ.

გადასახადების პირდაპირი და არაპირდაპირი დაყოფაც ძველი რომიდან იღებს სათავეს. ასე არაპირდაპირს განეკუთვნებოდნენ: გადასახადი ბრუნვიდან (1%), გადასახადი მონებით ვაჭრობიდან (4%), გადასახადი მონების განთავისუფლებისგან (5% მათი საბაზრო ღირებულებიდან), ასევე გადასახადი მემკვიდრეობიდან (5%), რომელსაც მხოლოდ რომის მოქალაქეები იხდიდნენ და მათ მიზნობრივი დანიშნულება ჰქონდა – იხარჯებოდა პროფესიონალი ჯარისკაცების პენსიაზე. უკვე იმ ადრეულ დროში გადასახადები ასრულებდნენ არამხოლოდ ფისკალურ როლს, ასევე წარმოადგენდნენ სავაჭრო-ფულადი მეურნეობის დამატებით სტიმულს. გადასახადები ფულის სახით იხდებოდა, ამდენად მოსახლეობა იძულებული იყო მოსავლის ნაწილი გაეყიდა. ეს აღრმავებდა შრომის დანაწილებას და ურბანიზაციას.

რამდენადაც პარადოქსალურად არ უნდა ჟღერდეს, ძველი დროის ამ უდიდესი იმპერიის არსებობის ბოლოსაკენ, სახელმწიფო აპარატი უდიდეს სიმდიდრეს ფლობდა. ეს სიმდიდრე ძირითადად ფორმირდებოდა სასარგებლო წიაღისეულის, დაპყრობილი ერების და სხვადასხვა სახის ძღვენებისაგან.

- შუა საუკუნეები(V – XVI ჩვ. წლ.)

ბიზანტიის იმპერია, სადაც მხოლოდ პირდაპირი სახის 21 გადასახადი არსებობდა, ასევე ყველანაირი არაპირდაპირი და საგანგებო გადასახადები, ზუსტად ამხელა საგადასახადო ტვირთმა მიიყვანა საგადასახადო ბაზის შემცირებასთან და სახელმწიფოს დაუძლურებასთან.

ამ დროს დასავლეთ ევროპაში გადასახადები ნაკლებად გავრცელებული იყო. ისინი ძირითადად კათოლიკური ეკლესიის შემოსავლის ძირითად წყაროს წარმოადგენდნენ. ხოლო მეფის, მისი სვიტის, არმიის, ასევე დიდგვაროვნების შენახვა ხდებოდაб არა იმდენად გადასახადების, არამედ იმ გლეხების შემოსავლებიდან, რომლებიც ფეოდალების მიწაზე ცხობრობდნენ და მუშაობდნენ. ასე, რომ გადასახადების სამართლიანობის და რაციონალურობის პრინციპზე იმ დროს საუბარიც არ იყო.

- ახალი დრო (XVI – XIX საუკუნეები ჩვ. წ.)

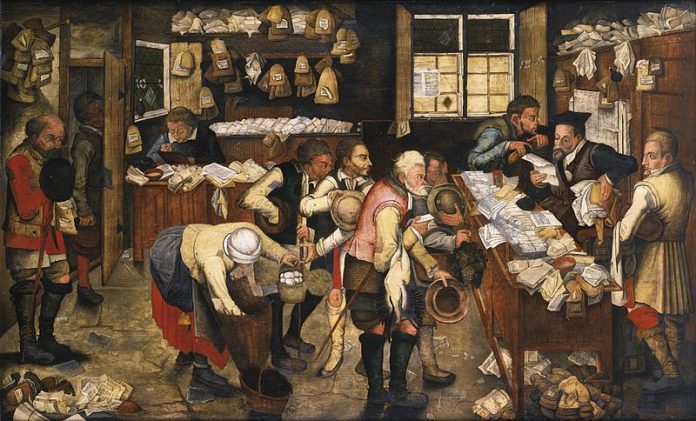

თანამედროვე ევროპული სახელმწიფოები ძირითადად ХVI-ХVII საუკუნეებში ჩამოყალიბდნენ, თუმცა მათი დაბეგვრის სისტემა ჯერ კიდევ შორს იყო სრულყოფისაგან. ფეოდალური სისტემის დაცემის შემდეგ დაბეგვრის ძირითად ობიექტად იქცა მიწა – რადგან იმ დროს ზუსტად ის წარმოადგენდა ყველა სახელმწიფოს სიმდიდრის წყაროს. თავდაპირველად მიწის გადასახადის სიდიდე სასოფლო-სამეურნეო მიწების ფართობით განისაზღვრებოდა, მხოლოდ მოგვიანებით გაჩნდა იდეა დაეწესებინათ გადასახადი იმ წლიური შემოსავლის მიხედვით, რომელსაც მიწის მფლობელი იღებდა. შემდგომ კი, დიდი ბრიტანეთის ჩრდილოამერიკულ კოლონიებში იქნა შემოღებული საერთო გადასახადი ქონებაზე. ის გადაიხდევინებოდა არა მარტო მიწაზე, არამედ მასზე მდებარე შენობებზეც და პირად ქონებაზე. გადასახადების ძირითადი ნაწილი ხაზინაში საგანგებო გადასახადების სისტემის მეშვეობით ხვდებოდა, ხოლო მათ აკრეფას “გამომსყიდველები” ახდენდნენ, ეს იყო საქმოსნების კატეგორია, რომლებიც ვაჭრობისას ყველაზე დიდ თანხას იხდიდნენ გადასახადების აკრეფის უფლებისათვის და ამ გზით გამოისყიდისნენ მას.

გამომსყიდველის მიზანი იყო გადასახადების მაქსიმალური რაოდენობის ამოღება, რათა თვითონაც მაღალი საკომისიო აეღო. ხსენებაც აღარ ღირს თუ რამდენად არაპოპულარულები იყვნენ გამომსყიდველნი მოსახლეობაში, თუ შუასაუკენეების საეკლესიო მოღვაწე და ფილოსოფოსი თომა აქვინელი გადასახადებს “”ძარცვის დაკანონებულ ფორმას” უწოდებდა.

დასაბუთებული და რაციონალური საგადასახადო სისტემები ХVII-ХVIII საუკუნეების მიჯნაზე ჩამოყალიბდა, როდესაც ევროპულ ქვეყნებში განვითარდა ადმინისტრაციული სახელმწიფოებრიობა, რომლის განკარგულებაშიც იყო ჩინოვნიკების მძლავრი აპარატი. დემოკრატიის განვითარებამ, ასევე იმოქმედა გადასახადებზეც. მანამდე, ინგლისში 1215 წელს შემოღებულ იქნა «თავისუფლებათა ქარტია», სადაც მითითებული იყო, რომ გადასახადების შემოღება მხოლოდ ერის თანხმობით იყო შესაძლებელი. ხოლო დიდი ფრანგული რევოლუციის შემდეგ, მთავრობამ ბიუჯეტის დამტკიცება დაიწყო. გადასახადები ასევე მსოფლიოში მრავალი კონფლიქტის მიზეზები გახდნენ: ნიდერლანდებს და ესპანეთს, შვეიცარიასა და ავსტრიას, კაზაკებსა და პოლონეთს, ინგლისსა და მის კოლონიებს შორის.

შემოსავლები, როგორც ძველ რომში, ამ შემთხვევევაშიც პირდაპირი და არაპირდაპირი დადასახადების გზით შემოდიოდა. პირდაპირი გადასახადები ძირითადად სულადობის და საშემოსავლო გადასახადებზე მოდიოდა, რომლის პროცენტი 10-დან 15%-მდე შეადგენდა. დიდებულები და სასულიერო პირები მისი გადახდისაგან განთავისუფლებულნი იყვნენ, ამდენად მთელი საგადასახადო ტვირთი ბურჟუაზიასა და გლეხობაზე მოდიოდა. ძირითად არაპირდაპირ გადასახადს აქციზი წარმოადგენდა, რომელიც 5-დან 25%-მდე მერყეობდა. მაგრამ აქ წარმოიშვა წინააღმდეგობა. შემოჰქონდა რა მნიშვნელოვანი შემოსავლები ხაზინაში, გადასახადები მოხმარების საგნებზე ამუხრუჭებდნენ ვაჭრობის განვითარებას.

- უახლესი დრო (XIX საუკუნე)

მე–19 საუკუნეში გადასახადების რაოდენობა შემცირდა. სახელმწიფო შემოსავლების მთავარ წყაროდ გადაიქცნენ გადასახადები ფიზიკური და იურიდიული პირების შემოსავლებზე. ეს კანონზომიერიც იყო, რამდენადაც სამრეწველო რევოლუციის შემდეგ, საზოგადოების ახალი ეკონომიკური ცხოვრების წყობილების ჩამოყალიბებამ გამოიწვია პრაქტიკულად შემოსავლის ერთადერთი წყაროს, მიწის ნაცვლად, შემოსავლის და სიმდიდრის მრავალი სახეობის გაჩენა. წარმოების გაფართოებამ და ეკონომიკის გაზრდამ გადასახადები ახალ ეტაპზე გაიყვანა.

პირველად თანამედროვე საშემოსავლო გადასახადის წინამორბედი შემოღებულ იქნა ინგლისში 1799 წელს, რაც გამოწვეული იყო ნაპოლეონთან ომის დაფინანსების აუცილებლობით. ხოლო, როდესაც საფრანგეთის იმპერატორის ჯარი საბოლოოდ განადგურებული იქნა, ინგლისელებმა იქავეს გააუქმეს ეს “უსიამოვნო” გადასახადი, და თითქმის მეოთხედი საუკუნე ხელისუფლება ვერ ბედავდა მის თავიდან შემოღებას. აღდგენილი რამოდენიმე ათეული წლის შემდეგ, ის გახდა სამაგალითო სხვა ანალოგიური გადასახადებისათვის სხვა ქვეყნებში. თუმცა თავდაპირველად იქაც ისევე რთულად იქნა მიღებული, როგორც ინფლისში. პირველი მსოფლიო ომის დამთავრების შემდეგ მასიურად გატარდა საგადასახადო რეფორმები.

დასკვნა

დაბეგვრის კარგი სისტემა – დინამიკური მოვლენაა. გადასახადები სინამდვილეში ქვეყნის სპეციფიკურობას უნდა შეესაბამებოდეს, მათი ეკონომიკური განვითარების სტადიებს. ყველაფერი ეს საკმაოდ ცვალებადია. სახელმწიფოს და ეკონომიკის განვითარების კვალდაკვალ უნდა იცვლებოდეს საგადასახადო სისტემაც.

ადრეული საგადასახადო სისტემების შესწავლისას, უბრალოდ გაოცებას იწვევს, თუ როგორ ახერხებდა მოსახლეობა გადარჩენას და სამეურნეო საქმიანობის გაგრძელებას, იმ პირობებში, როდესაც ხელისუფლება მათთვის უამრავი სახის გადასახადს აწესებდა. ის, რომ ეს მოსაზრება გადაჭარბებული არ არის, მეტყველებს ორი, ერთმანეთისაგან 17 საუკუნით დაშორებული ფრაზა. პირველი ეკუთვნის ცნობილ რომაელ ორატორს ციცერონს, რომელმაც 2000 წლის წინანდელი რომის საგადასახადო სისტემა შემდეგი ფრაზით შეაფასა: “მხოლოდ აზრია უფასო”.

ხოლო 1668 წელს მისი გამონათქვამი თითქმის სიტყვასიტყვით გაიმეორა ჰოლანდიაში ინგლისის მეფის აგენტმა, რომელმაც ჰოლანდიის საგადასახადო სისტემა შემდეგი ფრაზით აღწერა: “ჰოლანდიაში ყველაფერი იბეგრება ჰაერის და წყლის გარდა”. სამწუხაროდ, დასკვნა არასწორი იყო: სინამდვილეში ჰოლანდიელები ჰაერის გადასახადსაც იხდიდნენ (ქარის წისქვილების მფლობელები იბეგრებოდნენ ქარის გამოყენების უფლებისათვის) და წყლისაც – მდინარეები და არხები გადაკეტილი იყო მრავალრიცხოვანი შლუზებით, რომელთა გავლა მხოლოდ საფასურის გადახდის შემდეგ იყო შესაძლებელი.

თუმცა, არამხოლოდ ჰოლანდიაში, სხვა ქვეყნებშიც ხელისუფლება არანაკლები სიმძიმის გადასახადებს აკისრებდა თავიანთ ხელქვეითებს. არაა შემთხვევითი, რომ საფრანგეთის ეროვნული გმირი ჟანა დ’არკი (1412–1431), შემდგომში კანონიზებული კათოლიკური ეკლესიის მიერ, რომელიც ხელმძღვანელობდა ფრანგულ ჯარს 1429 წელს, ჯერ შეძლო გაენთავისუფლებინა ახალი ორლეანი ინგლისელების ნახევარწლიანი ალყისაგან, ხოლო შემდგომ ტახტზე აიყვანა პრინცი კარლი, მთავარი ჯილდოს სახით ახალ მეფეს, მისი მშობლიური სოფლის დომრემის გადასახადებისაგან განთავისუფლებას სთხოვდა. ამის გამოცაა, ასე ძალიან, რომ უყვართ ფრანგებს ეს წმინდანი და თვლიან თავიანთი ქვეყნის მფარველად.

აუტანელი საგადასხადო ტვირთი მუდმივად იწვევდა მოსახლეობის გაღიზიანებას და როგორც ავღნიშნეთ საქმე ხშირად ბუნტამდეც კი მიდიოდა (მხოლოდ ევროპაში ისტორიკოსები 80-მდე “საგადასახადო აჯანყებას” ითვლიან, მსოფლიოში კი ბევრად მეტი). ერთერთი ყველაზე ცნობილი მათ შორის, რა თქმა უნდა “ბოსტონური ჩაისსმაა”.

ამ მოვლენების მიზეზი იმაშია, რომ მანამდე ინგლისმა კოლონიის მაცხოვრებელთათვის შემოიღო გადასახადი ჩაის შეძენაზე. თავდაპირველად ამერიკელები ამას ძალიან არ შეუწუხებია, რადგან უმეტესწილად ჩაი ამერიკაში ჰოლანდიიდან კონტრაბანდული გზით შედიოდა. მაგრამ შემდეგ ინგლისელებმა მიიღეს კანონი, რომლის მიხედვითაც “ლეგალური ჩაის” შემოტანა ქვეყანაში შესაძლებელი გახდა მოსაკრებლის გადახდის გარეშე. შედეგად ასეთი ჩაი უფრო იაფიანიც კი აღმოჩნდა, ვიდრე კონტრაბანდული, რამაც ამერიკელი კონტრაბანდისტები შემოსავლის გარეშე დატოვა. სამაგიეროდ ინგლისელებს გარანტირებულად აძლევდა ჩაიზე გადასახადების მიღების შესაძლებლობას. ბოსტონელებმა მოითხოვეს, რომ გემები, რომლებმაც “ჩაი გადასახადებით” ჩამოიტანეს დაბრუნებულიყვნენ უკან ევროპაში. მაგრამ შტატ მასაჩუსეცის ბრიტანელმა გუბერნატორმა თომას ჰაჩისონმა განაცხადა, რომ გემები მანამდე დარჩებოდნენ პორტში, სანამ ბოსტონელები არ გადაიხდიდნენ ამ ჩაისათვის დაწესებულ გადასახადებს ბრიტანეთის ხაზინაში. და მაშინ 1773 წლის 16 დეკემბერს ბოსტონის მაცხოვრებლებმა, რომლებიც გადაცმულნი იყვნენ ინდიელთა სამოსში (რათა ინგლისელებს არ ეცნოთ), დაიკავეს ინგლისური ოსტ-ინდური კომპანიის საკუთრებაში მყოფი სამი გემი და გემბანიდან ზღვაში გადაყარეს 342 ყუთი ჩაი, ხოლო გადასახადების ბრიტანელი ამკრეფავი ჩამოახრჩვეს.

ამის საპასუხოდ ბრიტანეთის ხელისუფლებამ დახურა ბოსტონის პორტი ყველა გემისათვის, რაც თავის მხრივ ჩრდილოამერიკელი კოლონისტების აჯანყების დასაწყისად იქცა. შედეგად ბრიტანეთმა დაკარგა ეს კოლონიები და დაიბადა ახალი სახელმწიფო – ამერიკის შეერთებული შტატები.

გადასახადების თეორიები

დიდი ხნის განმავლობაში ეკონომისტებს აწუხებდათ შეკითხვა: ბიუჯეტის ფორმირება უნდა ხდებოდეს სუფთა ფისკალური მეთოდებით თუ უმჯობესია ხდებოდეს სამეწარმეო საქმიანობის სტიმულირება და საგადასახადო ბაზის გაფართოება გადასახადების შემცირების გზით? რომელი გზაა სწორი?

ამგვარად სახელმწიფოს სჭირდებოდა არამხოლოდ საგადასახადო სისტემა, არამედ დაბეგვრის მეცნიერული თეორიებიც. დაიწყო გადასახადების ბუნების, მეთოდიკის და პრობლემების შესწავლა.

ასეთი თეორიის შემქმნელად ითვლება XVIII საუკუნის ცნობილი შოტლანდიელი ეკონომისტი და მეცნიერი ადამ სმიტი, რომელმაც ჩამოაყალიბა საგადასახადო სისტემის ძირითადი პრინციპები. თომა აქვინელის საპირწონედ ის ამტკიცებდა, რომ გადასახადები გადამხდელისათვის – ნიშანია არა მონობის, არამედ თავისუფლების. ადამ სმიტის ნაშრომი “გამოკვლევა ხალხის სიმდიდრის ბუნების და მიზეზების შესახებ”, რომელიც 1776 წელს გამოიცა, განსაზღვრავდა დაბეგვრის ძირითად პრინციპებს, რომელთაც მნიშვნელობა დღემდე არ დაუკარგავთ:

– სამართლიანობის პრინციპი (“სახელმწიფოს ხელქვეითები ვალდებულნი არიან შეძლებისდაგვარად, თავისი შესაძლებლობების შესაბამისად მიიღონ მონაწილეობა სახელმწიფოს შენახვაში, ანუ შემოსავლების შესაბამისად, რამდენადაც სარგებლობენ სახელმწიფოს მფარველობით და დაცვით).

– განსაზღვრულობის პრინციპი (“გადასახადი, რომელიც ვალდებულია გადაიხადოს ყოველმა პირმა, უნდა იყოს ზუსტად განსაზღვრული და არა შემთხვევითი. გადახდის ვადა, გადახდის მეთოდი, გადასახადის თანხა – ყოველივე ეს უნდა იყოს ნათელი და განსაზღვრული გადამხდელისათვის. …განუსაზღვრელობა დაბეგვრაში წარმოშობს ამპარტავნობას და ხელს უწყობს იმ ხალხის მოსყიდვის რისკს, რომლებიც კრეფენ გადადახადებს და რომლებიც ისედაც არ სარგებლობენ პოპულარობით, თუნდაც ამპარტავნები და მოსყიდულნი არც იყვნენ”).

– მოხერხებულობის პრინციპი (“ყოველი გადასახადი უნდა იქნას ამოღებული იმ დროს და იმ ხერხით, როგორაც და როდესაც გადამხდელისათვის იქნება მოსახერხებელი მისი გადახდა”).

– ეკონომიის პრინციპი (“ყოველი გადასახადი იმგვარად უნდა იყოს ჩაფიქრებული და დამუშავებული, რომ მას ამოჰქონდეს და აკავებდეს მოსახლეობის ჯიბიდან იმაზე ნაკლებს, რაც მას მოაქვს სახელმწიფო ხაზინისათვის. დაავალდებულო მოსახლეობას გადაიხადოს, ამ გზით შესაძლოა შეამცირო და გაანადგურო კიდეც ის ფონდები, რომლებიც საშუალებას აძლევს მოსახლეობას გადაიხადოს გადასახადები მარტივად. …არაგონივრული გადასახადები ქმნის კონტრაბანდის დიდ რისკს”).

შედეგად სახელმწიფოების მთავარ შემოსავლის წყაროდ იქცნენ ფიზიკური და იურიდიული პირების გადასახადები შემოსავლებზე. ეს კანონზომიერიც იყო.

ყოველი სიახლე გადასახადების სფეროში ყოველთვის იწვევს გადამხდელების წინააღმდეგობას, მიიჩნევენ რა ახალ გადასახადს არაგონივრულად და უსამართლოდ. როგორც დიდი გალაქტიონი იტყოდა, “სადღაც რაღაცაში” ისინი მართლებიც არიან, რადგან იდეალური გადასახადები არ არსებობენ, ამიტომ დღემდე საგადასახადო “შემოქმედება” არ წყდება, მეცნიერ-ეკონომისტები და საგადასახადო ორგანოების თანამშრომლები გამუდმებით ცდილობენ იპოვონ ისეთი საგადასახადო სისტემა, რომელიც ერთის მხრივ მოახდენდა ბიუჯეტში – სახელმწიფოს ფუნქციონირებისათვის საჭირო თანხებს მობილიზებას, ხოლო მეორეს მხრივ – არ ჩაახშობდა ეკონომიკურ აქტივობას ქვეყანაში.

უკიდურეს ხედვას ამ საკითხებზე წარმოადგენს XIX საუკუნეში, ამერიკელი ეკონომისტის გ. ჯორჯის მიერ შემუშავებული თეორია. ის მიიჩნევდა, რომ ნაციის კეთილდღეობისათვის საჭიროა ყველა სახის გადასახადის გაუქმება, გარდა მიწის გადასახადისა (რადგან მას გადასახადებისაგან ვერ დამალავ). ყველაზე საგულისხმო კი ისაა, რომ ამ თეორიის დაბადებიდან ასწლეულების გასვლის შემდეგაც, არაერთი არგუმენტი იქნა ნაპოვნი მის მხარდასაჭერად. მიუხედავად ამისა ვერცერთმა ქვეყანამ ვერ გაბედა სრულად მიეღო ის.

პრაქტიკამ აჩვენა, რომ გადასახადების რეალური შემცირება შესაძლებელია მხოლოდ იმ სახელმწიფოებში, რომელთაც მყარი ეკონომიკური ბაზა აქვთ. მხოლოდ მაშინ შეუძლიათ გადასახადების შემცირებას წარმოების ზრდამდე მიყვანა, რომელიც მომავალში მოახდენს საგადასახადო შემოსავლების შემცირების დროებით კომპენსირებას. ამ პრინციპზე აგებენ თავიანთ საგადასახადო პოლიტიკას მსოფლიო წამყვანი სახელმწიფოები. საგადასახადო რეფორმების აზრი, რომლებიც განხორციელდა XX საუკუნის 80-90-იან წლებში, დაფუძნებულია კაპიტალის დაჩქარებულ ზრდაზე და საქმიანი აქტივობის სტიმულირებაზე. კლებულობს საგადასახადო განაკვეთები კორპორატიულ შემოსავლებზე ( აშშ-ში 46-დან 34%-მდე, დიდი ბრიტანეთში 45-დან 35%-მდე, იაპონიაში 42-დან 40%-მდე). ამას გარდა, შემცირებულია ფიზიკური პირების პირად შემოსავლებზე გადსახადების ზედა ზღვარი, გაფართოებულია დაუბეგრავი შემოსავლების ინტერვალი. თუმცა პირდაპირი გადასახადების შემცირება კომპენსირდება არაპირდაპირი გადასახადების გაზრდით – ისეთი, როგორიცაა გადასახადები გაყიდვებიდან, დამატებული ღირებულების გადასახადი და სხვა. ამასთან ერთად ძლიერდება კონტროლი საგადასახადო კანონმდებლობის შესრულებაზე და მკაცრდება ეკონომიკური და იურიდიული პასუხისმგებლობა და სანქციები, მათ მიმართ, ვინ კანონმდებლობას არღვევს.ამან და სხვა ბევრმა მსგავსმა მოვლენამ ბოლოს და ბოლოს აიძულა სახელმწიფო მოღვაწეები და მეცნიერები, დაფიქრებულიყვნენ იმაზე, თუ როგორ გარდაექმნათ საგადასახადო სისტემები უფრო გონივრულად, მარტივად და შესაბამისად ნაკლებად გამაღიზიანებელი გაეხადათ გადამხდელისათვის.

დაბეგვრის იდეალური სისტემის ძიება დღესაც გრძელდება, და ალბათ ეს უსასრულოდაც გაგრძელდება, რამდენადაც გადასახადები უნდა შეესაბამებოდნენ თითოეული ქვეყნის თავისებურებებს, იქნება ეს მისი ეკონომიკური განვითარების დონე თუ მოქალაქეების ცხოვრების წესი.

თანამედროვე საგადასახადო სისტემაში წამყვანი ადგილი პირდაპირ და პროგრესულ გადასახადებს უკავიათ. პროგრესული გადასახადი ცალკეული პირებისთვის შემოსავლების ზრდის პროპორციულად საგადასახადო განაკვეთის მომატებას გულისხმობს. განვითარებულ ქვეყნებში საგადასახადო სისტემები და კანონმდებლობა მაქსიმალურადაა მორგებული საზოგადოების ინტერესებს.

განხორციელდა გადასახადების დიფერენცირება, ორი ძირითადი პრინციპით:

• გადახდისუნარიანობის პრინციპით;

• მისაღები სარგებლის პრინციპით.

საქართველოს შემთხვევაში კი, სამწუხაროდ არ არსებობს ჩამოყალიბებული და კარგად გათვლილი საგადასახადო პოლიტიკა. არ წარმოებს საგასასახადო სისტემის განვითარების თეორიული კვლევები. ამას ემატება ხშირი ცვლილებები საგადასახადო კანონმდებლობაში, ხოლო თავად ცვლილებები განპირობებულია არა გარკვეულ სტრატეგიულ ანალიზებზე დაყრდნობით, არამედ საგადასახადო ორგანოების ხშირად ცვლადი, ხელმძღვანელი პირების პირადი გადაწყვეტილებებით. ეს ყოველივე, რა თქმა უნდა უარყოფითად მოქმედებს ქვეყანაში მეწარმეობის განვითარებაზე და საკმაოდ ამუხრუჭებს ეკონომიკურ ზრდას.

ავტორი: ფინანსისტი, ამირან კილაძე